Oggi è accaduto sul mercato dei titoli di Stato USA un importante avvenimento, l’inversione dello spread 10-2 anni che in genere ha preannunciato una recessione. Per la verità qualche mese fa si è verificata un’altra inversione di curve, quella dei rendimenti a 3 mesi ed i 10 anni. E’ bene segnalare la notizia precisando anche alcune avvertenze sulla consistenza del fenomeno.

Ecco l’articolo di Tyler Durden pubblicato su ZeroEdge nella mia traduzione.

(Questo articolo Il conto alla rovescia della recessione è iniziato? Le curve dei rendimenti a 2 e 10 anni dei titoli di Stato USA si sono invertite proviene da Il blog di Sabino Paciolla.)

==========

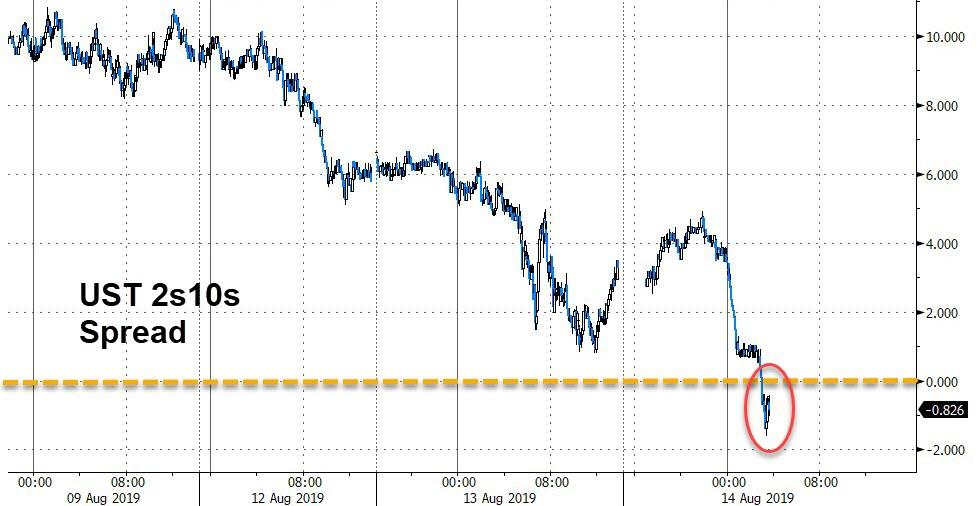

Mentre molti hanno notato l’inversione del segmento 3m-10Y della curva del Tesoro statunitense, i principali investitori appaiono più concentrati sul differenziale tra i rendimenti a 2Y e 10Y….. e che si è appena invertito per la prima volta dal maggio 2007.

Lo spread tra i rendimenti da 3m a 10Y si è invertito da metà maggio e questa mattina ha raggiunto il suo maggior valore in termini di inversione dall’aprile 2007…..

source: Bloomberg

Per la prima volta dal 2007…

source: Bloomberg

E il 30 anni è a un basso rendimento record a 2,05%, in calo di 10bps durante la notte…..

source: Bloomberg

Ed ecco Bloomberg che mostra come la curva dei rendimenti si sia invertita nel 1989, nel 2000 e nel 2006, con recessioni che hanno avuto inizio nel 1990, 2001 e 2008. Questa volta non sarà diverso.

Criticamente, come ha recentemente osservato Jim Grant, lo spread tra i rendimenti decennali e trimestrali è un indicatore importante, osserva oggi James Bianco, presidente ed eponimo di Bianco Research LLC. In sei occasioni negli ultimi 50 anni, quando i rendimenti trimestrali hanno superato quelli a 10 anni, è sempre seguita una recessione economica, a partire da una media di 311 giorni dopo il segnale iniziale.

Infine, Joseph Carson, ex direttore della Global Economic Research di Alliance Bernstein, osserva che le recessioni sono ben lungi dall’essere simili e i loro sintomi e le loro cause differiscono nel tempo. Nonostante le sue numerose forme e dimensioni, la regolarità storica per cui una curva dei rendimenti del Tesoro invertita ha coinciso con la recessione ha suscitato preoccupazione ora che i rendimenti dei Treasury a più lunga scadenza sono scesi al di sotto dei rendimenti a breve termine per diversi mesi consecutivi.

Il potere dello spread su scadenze temporali di prevedere o anticipare le recessioni economiche deve essere rispettato, ma ci sono diversi nuovi fattori interni e globali che sono presenti oggi, suggerendo che l’effetto di segnalazione dei cambiamenti nella curva dei rendimenti del Tesoro direttamente sulla performance futura dell’economia potrebbe non essere così robusto come lo è stato nei periodi passati.

In primo luogo, questo è il primo ciclo economico che ha comportato un programma di acquisto di obbligazioni da parte della Federal Reserve. Il programma quantitativo di acquisto di obbligazioni ha prodotto un effetto tecnico di ancoraggio al lungo termine del mercato obbligazionario che non era presente nei cicli precedenti. Anche se questo programma non ha causato un’inversione della curva dei rendimenti di per sé, ha portato ad una curva dei rendimenti più piatta di quella che altrimenti sarebbe stata il caso, e di conseguenza, non ci vorrebbe molta forza da altri fattori per innescare un’inversione nello spread a termine dei rendimenti.

In secondo luogo, data la crescente globalizzazione dei mercati finanziari, l’attrattiva e la domanda di titoli del Tesoro statunitense a lunga scadenza è spesso basata sui rendimenti disponibili in altre grandi economie. I rendimenti delle obbligazioni a lunga scadenza in alcune delle principali economie (come Germania, Giappone e Francia) sono negativi e molti altri (tra cui Regno Unito, Spagna e Australia) sono inferiori all’1% e ciò ha portato ad un aumento della domanda globale di titoli di stato statunitensi a lunga scadenza, poiché i rendimenti negli Stati Uniti sono in alcuni casi da 100 a 200 punti base rispetto ai rendimenti di scadenze comparabili in altre economie. L’aumento della domanda mondiale di titoli statunitensi è un fattore tecnico nuovo e non è legato all’andamento dell’economia statunitense.

In terzo luogo, è la prima volta che si verifica l’inversione della curva del Tesoro con rendimenti nominali a breve e lungo termine nettamente inferiori alla crescita del reddito nominale e del PIL (o della curva dei rendimenti dell’economia). Perché è così importante? Vi è una conseguenza negativa diretta sulla performance dell’economia quando il costo del prestito supera la crescita del reddito nominale. A quel punto, il costo dei nuovi prestiti comincia a diventare troppo costoso, portando a un rallentamento o a una diminuzione dell’utilizzo del credito e a un indebolimento dell’economia.

Sebbene spesso trascurato, tutte le inversioni della curva dei rendimenti del Tesoro che hanno preceduto le recessioni hanno coinciso con un’inversione della curva dei rendimenti dell’economia, o quando i tassi nominali a breve e lungo termine erano superiori alla crescita del reddito nominale e del PIL. Il fatto che la curva dei rendimenti nominali del Tesoro si sia invertita a rendimenti nominali relativamente bassi, suggerisce che il canale dei tassi di interesse non sta producendo gli influssi restrittivi sull’economia come ha fatto durante le precedenti inversioni e sta invece fornendo un cuscino (o stimolo) all’economia. I responsabili politici dovrebbero prendere atto di questo evento insolito e non affrettarsi ad allentare ulteriormente la politica [monetaria], risparmiando per un’altra occasione le sue polveri costituite dal tasso di interesse.

Se l’inversione della curva del Tesoro non sta producendo un’influenza restrittiva sull’economia come ha fatto in passato, gli Stati Uniti possono ancora sperimentare una recessione? Sì, ma verrebbe da canali diversi.

Il rischio di recessione più grande oggi si concentra sulla disputa commerciale tra Stati Uniti e Cina. Le controversie commerciali hanno il potenziale per essere molto dirompenti e affette da contrazione e possono operare attraverso una serie di canali, come i volumi del commercio e la produzione, le valute, i prezzi e i mercati dei beni.

Di tutti questi canali, la maggiore vulnerabilità per gli Stati Uniti è il canale azionario, poiché il valore di mercato delle azioni in rapporto al reddito e al PIL è a livelli record, fornendo ai consumatori ingenti somme di liquidità e ricchezza. Se l’imposizione di nuove tariffe e l’incertezza su ciò che potrebbe seguire innescasse una riduzione del rischio e la fuga [dal settore], ciò innescherebbe una correzione sostenuta del mercato azionario dal 25% al 30% che di per sé potrebbe attivare una recessione in quanto potrebbe infliggerebbe un colpo sostanziale alla liquidità e alla ricchezza dei consumatori, e un brusco e rapido calo della spesa e della fiducia.

Non si tratta di una previsione o di una predizione, ma semplicemente dell’osservazione che tutte le recessioni sono state causate da una qualche forma di shock della domanda, e la curva dei rendimenti invertita ha semplicemente evidenziato la vulnerabilità dell’economia ad un potenziale esito negativo.

L’articolo Il conto alla rovescia della recessione è iniziato? Le curve dei rendimenti a 2 e 10 anni dei titoli di Stato USA si sono invertite proviene da Il blog di Sabino Paciolla.