In un contesto globale di corsa al cobalto, il Congo guida una gestione più sovrana della sua ricchezza naturale. Il nuovo codice minerario rafforza le condizioni alle quali le multinazionali possono estrarre questo minerale. Il paese sta anche rinegoziando i suoi contratti con le multinazionali, concluso con il precedente codice minerario che ha dato il primo posto a grandi gruppi. Questo rovesciamento non soddisfa il settore minerario privato che è organizzato in una lobby per sfidare il governo di Kinshasa. Contrariamente a quello che si potrebbe pensare: questa lobby non è puramente occidentale. I minatori agiscono anche individualmente, come Glencore, il più grande produttore mondiale di cobalto nelle sue concessioni congolesi, o ERG del Kazakistan, che sembra prosciugarsi mercato per influenzare il prezzo del cobalto, in aumento, naturalmente.

Né l’adozione del codice minerario nel marzo 2018 né la sua attuazione sono unanimi. Era prevedibile. Diversi indizi hanno annunciato l’emergere di un grave conflitto tra il governo e il settore privato.

Nel marzo 2015, quando il governo ha inviato una bozza del nuovo codice al parlamento, la Camera delle miniere ha visto il rosso a causa del “recente calo dei prezzi delle materie prime” e ha chiesto estrema cautela perché “tutti i notevoli guadagni del decennio precedente può essere invertito. (…) Le proposte fiscali favorirebbero ingiustamente lo stato e rifiuterebbero un equo ritorno dei loro investimenti agli investitori. Per la cronaca: i guadagni impressionanti erano stati effettivamente fatti, ma erano stati trasferiti all’estero, come abbiamo dimostrato nell’articolo “Il Congo, le esportazioni liberali di ricchezza”.

La Camera si è inoltre opposta a una riduzione del periodo di stabilità garantito per le imprese. La società civile, da parte sua, ha accusato il governo di diminuire i finanziamenti dalle società del Fondo di sviluppo comunitario , che rappresentano lo 0,1% del reddito lordo derivante dalla vendita di metalli. “Le organizzazioni della società civile che lavorano nel settore delle risorse naturali” hanno ricordato che in precedenti sessioni tripartite a cui hanno partecipato, era stato concordato un tasso dello 0,3%.

Infine, nel 2015, il dibattito all’Assemblea nazionale non ha avuto luogo e il lavoro sul codice minerario è stato sospeso. Ripresero nel 2017 dopo il discorso annuale del Presidente Kabila sullo stato della nazione in cui ha chiesto che diverse leggi fiscali, tra cui uno sulla revisione del codice minerario, per essere adottato “il prima possibile” [1] .

Il progetto di legge sulla revisione del codice minerario del 2002 è finalmente discusso e adottato dall’Assemblea nazionale nel dicembre 2017 e dal Senato congolese nel gennaio 2018. A quel tempo, la valutazione del vecchio codice preparato dal Commissione parlamentare mista riferisce il “passaggio di 35 compagnie minerarie nel 2002 a 482 aziende titolari di diritti minerari e di cava il 31 dicembre 2016 [e] 679 diritti minerari e cave convalidati e confermati nel 2002 a 2447 nel 2016”, cifre che ancora una volta dimostrano la forte espansione del settore minerario sotto il regime estremamente favorevole stimato del codice minerario del 2002 [2] .

Il Congo cambia rotta con la legge n 18/001 che modifica ed integra la legge n 007/2002 del 11 luglio 2002, relativa al codice minerario, firmato 9 marzo 2018 a Kinshasa dal presidente congolese Joseph Kabila e pubblicato sulla Gazzetta Ufficiale della Repubblica Democratica del Congo del 28 marzo. Il paese impone la sua sovranità con questo nuovo codice, che non è senza una forte sfida da parte di un nucleo di società multinazionali straniere. Il seguente riassunto, ovviamente, mina questo documento legale, che ora governa il sistema minerario di un paese come importante per le industrie globali come il Congo. Manteniamo le disposizioni più importanti (e le più discusse).

Il codice minerario del Congo del marzo 2018

Il grande cobalto

Più di 100 aziende industriali private, di diverse dimensioni, sono attive nel settore minerario in Congo, oltre a una mezza dozzina di aziende statali. Il rame e il cobalto sono prodotti in circa 120 siti [ 4 ] . Ma chi sono i principali minatori congolesi nel settore del cobalto? Alla fine del 2018, diverse fonti li hanno elencati. Tra questi l’agenzia Bloomberg, ma anche Trafigura, una delle principali società commerciali di materie prime non quotate in borsa . [5] Il grafico sottostante mostra la classifica dei produttori di cobalto.

Quadro. Società del cobalto Congo e la loro quota di produzione nel 2017

| 29% | Mutanda Mining | Glencore, Svizzera |

| 21% | TFM | CMOC, Cina |

| 9% | Tilwezembe | Altre DRC che includono l’estrazione artigianale |

| 8% | Luiswishi | Congo Dongfang Mining, Zhejiang Huayou Cobalt, Cina |

| 6% | Ruashi | Ruashi Mining, gruppo di Jinchuan, Cina |

| 5% | etoile | Etoile / Usoke, Shalina Resources / Chemaf, EAU |

| 4% | Mukondo | Boss Mining, ERG, Lussemburgo |

| 4% | Kamoya | Kamoya, Wanbao Mining Ltd. (Comika), Cina |

| 4% | diverso | Metal Mining, Nanjing Hanrui Cobalt, Cina |

| 3% | Big Hill | Big Hill, GTL, Belgio / Cuba |

| 3% | Kisanfu | Somika, Somika SPRL, DRC |

| 3% | diverso | MJM, Jiana Energy, Cina |

| 2% | Kalumbwe-Myunga | MKM, CREC, Cina |

| 1% | Dima | Sicomine, CREC, Cina |

| N / A | Kamoto | Glencore, Katanga Mining / KCC, Svizzera |

Fonte Bloomberg (basata su Darton Commodities)

Si osserva che Gécamines non compare in questa “classificazione”. Le quantità di rame e cobalto prodotte da questa impresa statale congolese sono insignificanti rispetto ai volumi delle società multinazionali. Questo è il risultato della privatizzazione dei minerali del Congo, dal momento che “le gecammine, specialmente dagli anni 2000, sono state costrette a vendere 32 milioni di tonnellate di rame e 3,5 milioni di tonnellate di cobalto ai suoi partner, lasciandola risorse certificate, che meno di 400.000 tonnellate di rame nell’unica miniera di Kamfundwa ” [6] .

Bloomberg e Trafigura richiamano l’attenzione sull’arrivo di aziende cinesi, un fenomeno per il quale vorrebbero avvisare i loro clienti in Occidente. Le aziende e le partecipazioni cinesi nelle miniere di cobalto del Congo stanno guadagnando terreno. Questa tendenza è molto reale e sta accadendo da almeno dieci anni. Il Molibdeno cinese (CMOC), ad esempio, oggi il principale proprietario di Tenke-Fungurume, afferma che è già entrato in una “partnership strategica” con gli americani Phelps-Dodge nel 2005. Dieci anni dopo, CMOC acquistò le azioni degli americani (ora Freeport-McMoran) da questa miniera.

Infine, per vedere il peso schiacciante di Glencore, dovrebbe essere più vicino al KCC / Katanga Mining le cui riserve sono le più grandi del Congo. Ma questa filiale di Glencore ha effettuato lavori di manutenzione e ammodernamento tra settembre 2015 e dicembre 2017 e interrotto la lavorazione del minerale. Il KCC è tornato in funzione alla fine del 2017. La sua produzione è stata aggiunta a quella della miniera di Mutanda, anch’essa gestita da Glencore.

Per quanto riguarda la società kazaka registrata a Lussemburgo ERG (ex Eurasian Natural Resource Corporation o ENRC), fondata dall’imprenditore Patokh Chodiev ben noto in Belgio [7] , è stata coinvolta nel 2013 dalle autorità anti-corruzione. Corruzione britannica nella sua acquisizione di cinque miniere in Congo. ENRC divenne quindi Eurasian Resources Group (ERG). La compagnia non è uno dei campioni di cobalto in Congo, ma diventerà uno. Secondo il dipartimento di geologia Germania BGR (vedi tabella sotto), lei era seduta su una riserva di oltre 1,1 milioni di tonnellate di cobalto contenute nel 2014 e inserito nel suo portafoglio tra le altre, Boss, Frontier e Comide oltre a Metalkol (specializzato nel trattamento degli sterili).

Tabella: produttori di cobalto nella RDC

| Azienda | Miniera, concessione, installazione | Produzione in tonnellate – contenuto di cobalto | Riserve in tonnellate – contenuto di cobalto |

| Glencore | Mutanda, Kansuki | 24.500 (2016) | 1144000 |

| Katanga Mining, con Gécamines | Dikuluwe, Kamoto, Tilwezembe, KOV, Luilu, Mashamba, Musonoi e altri | 2.901 (2015) | 645.000 |

| Cina Molibdeno (prima di Freeport-McMoran) | Kwatebala, Tenke Fungurume, Sefu, Fwaulu | 15.876 (2015) | 560.000 |

| Zhejiang Huayou | Luiswishi e altri | 6.200 (2015) | 63.000 |

| Eurasian Natural Resources Group | Boss, Frontier, Kalukundi, Lonshi, Kabolela, Kambove, Lodja, Dezita, RTR, Comide, SMKK | 5.400 (2014) | 1.120.000 |

| Shalina | etoile | 1.800 (2015) | 82.000 |

| Jinchuan con Gécamines | Ruashi-Etoile | 3.400 (2016) | 29.000 |

| Forrest Group | Lubumbashi Tailings, Big Hill | 4.600 uan (2010) | / |

| CIMCO | Luisha | 2.000 (2012) | / |

| Nanjing Hanrui | “Sconosciuto” | 1.900 (2015) | / |

| Vulcano Mining | Kawama, Lubumbashi | 1.300 (2012) | / |

| Shangai Pengxin | Shituru | 1.100 (2015) | / |

Fonte: Commodity Top News 53 , BGR, 2017

Contrattare, quindi boicottare

Prima che il nuovo Codice minerario venga firmato e pubblicato, le compagnie minerarie cercano di contrattare con il governo sulle loro esigenze. All’inizio di dicembre 2017, tre di loro – Glencore, Randgold e China Molybdenum – in una lettera ai presidenti delle due camere del Parlamento, annunciano che difenderanno i loro investimenti “con ogni mezzo, nazionale e internazionale” disposizione. Ivan Glasenberg, il capo di Glencore, si prende la briga di recarsi in Congo per incontrare il presidente Kabila “ma anche lui [Glasenberg] è in grado di convincere il” [8] .

Ciò che preoccupa la maggior parte di queste aziende multinazionali, è il fatto che le nuove tariffe saranno applicate le royalties minerarie dalla promulgazione del nuovo Codice, che sarebbe in contrasto con la stabilità garantita ai sensi del Codice minerario del 2002. Ai primi di febbraio 2018, le multinazionali stanno formando un gruppo di pressione. Bristow, un sostenitore di lunga data degliinteressi dei privati esteri, ha detto che in questa occasione che il nuovo Codice è illegale se non tiene conto della normativa precedente e la fornitura di stabilità di 10 anni e minaccia di ricorrere a un arbitrato internazionale per affermare i suoi diritti [9] .

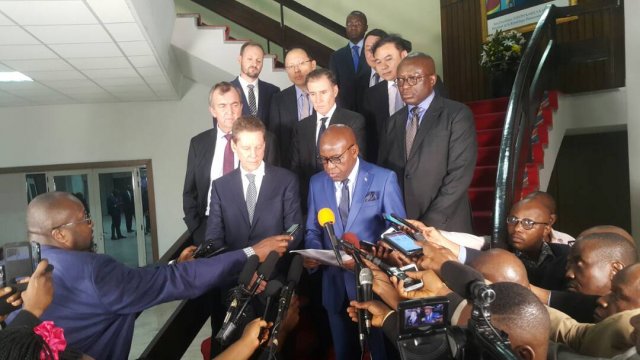

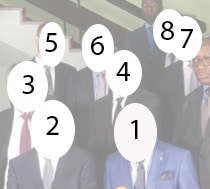

Un incontro di non meno di 6 ore tra le multinazionali del nucleo duro e il presidente Kabila si svolge il 7 marzo 2018, due giorni prima che il presidente firmi il codice minerario. Tra queste imprese comprendono Glencore e Cina molibdeno-TFM (che producono rame e cobalto) e MMG / China Minmetals (rame produzione Kinsevere), Ivanhoe Mines (che si sviluppa sotterranea miniera Kamoa) e Zijin ( progetto di rame a Kolwezi e la partecipazione al progetto di Ivanhoe Kamoa), Randgold e AngloGold Ashanti (coexploitantes della miniera d’oro Kibali).

La foto scattata alla fine di questo incontro dice molto del risultato: in prima linea, il Ministro delle Miniere Martin Kabwelulu, leggendo una dichiarazione e dietro di lui, i capi presenti. Il capo di Randgold, Mark Bristow, non può nascondere la sua rabbia. Il governo non ha sbattuto la porta. Ha proposto di trattare le richieste delle multinazionali caso per caso dopo la promulgazione del Codice e le terrà in considerazione nei Regolamenti Minerari che regolano l’attuazione del Codice minerario.

7 marzo 2018, (1) Martin Kabwelulu, Ministro delle Miniere della Repubblica Democratica del Congo, legge la dichiarazione. Bosses sono i seguenti: (2) Robert Friedland, Ivanhoe Mining (3) Bristow, Randgold Mining (4) Ivan Glasenberg, Glencore (5) Mark Davis, MMG / China Minmetals, (6) Chaochun “Steele” Li, CMOC / Cina Molibdeno, (7) Qixue Fang, Gold Mountain / Zijin, So Hou Chun, Crystal River – ZoomEco foto

Il 7 marzo 2018, le multinazionali hanno creduto di forzare la mano del Congo e non hanno vinto, ma semplicemente una promessa. Paradossalmente, alcuni osservatori contestano il fatto che il clima degli investimenti in Congo sia stato accelerato. Secondo loro, i tassi delle royalties minerarie nella RDC rimangono tra i più competitivi al mondo, tra gli altri per il rame e il cobalto “e inoltre, i prezzi sono aumentati nel 2017 e rimarranno alti nel 2018 e grandi produttori come Glencore possono assorbire costi più elevati ” [10] .

Ma i padroni non si arrendono. Una settimana dopo l’incontro con il presidente Kabila, alcuni di loro lasciano la Federazione delle imprese congolesi (FEC) presieduta da Albert Yuma, l’amministratore delegato di Gécamines. I capi minerari lo accusano di aver difeso gli interessi congolesi invece dei loro. Si ritirano poi alla Camera delle Miniere per preparare un’azione congiunta.

Nell’agosto 2018, le multinazionali presentano il loro piano di attacco, una lobby che chiamano Mining Promotion Initiative (MPI). I membri fondatori sono l’avanguardia mineraria del Congo Randgold, Glencore, Ivanhoe, AngoGold Ashanti, Cina Molibdeno, Zijin, MMG, e più piccolo come Gold Mountain, Crystal River e Alphamin. Sorprendentemente, il segretario generale dell’MPI è nientemeno che Richard Robinson. Questo americano è il direttore delle operazioni di Alphamin a Bisie, nel Nord Kivu. Ma ha difeso a lungo gli interessiLe compagnie minerarie degli Stati Uniti, come Phelps-Dodge / Freeport-McMoran, che hanno avviato la mega-miniera di Tenke-Fungurume.Robinson ha lavorato per il governo degli Stati Uniti, ma anche per l’ONG americana PACT.Quest’ultimo è stato invitato dal commerciante di materie prime Trafigura come parte della sua collaborazione con il produttore di cobalto Shalina / Chemaf.

Che le compagnie cinesi stanno combattendo al fianco di occidentali come Glencore, Randgold e Ivanhoe e che sono anche co-fondatori delle domande MPI. Per avere un’immagine più chiara, dobbiamo conoscere la loro natura e i loro proprietari: sono tutte società private, sono di proprietà statale o per lo più controllate dallo stato cinese?

La risposta a queste domande va oltre l’argomento di questo articolo. Non è senza interesse capire il tiranneggiare intorno alla ricchezza naturale del Congo. La Cina è impegnata in un’organizzazione “decente” nell’industria globale del cobalto. Questa iniziativa è chiamata Cobalt Initiative Manager .Oltreoceano, diplomazia e aziende cinesi stanno lavorando insieme. In Congo, nel mese di giugno 2018 società cinesi si sono incontrate nell’Unione delle società minerarie con capitale cinese(USMCC).L’ambasciata cinese a Kinshasa e il ministero delle miniere congolese sono all’origine di questa associazione. Tra gli obiettivi, quello di facilitare la comunicazione tra loro. Un altro obiettivo sarebbe quello di posizionare meglio le società cinesi rispetto alla concorrenza occidentale.

Gécamines richiede la sua parte

Mentre si combatte il codice minerario, Albert Yuma, il capo della compagnia mineraria Gécamines, irriterà le grandi multinazionali. Yuma non si è evoluta nel settore minerario. Questo uomo d’affari è stato a capo della società privata Texaf (belga) prima di essere nominato capo della società statale Gecamines nel 2010 per semplificarlo, leggere: introdurre una gestione modellata sulle pratiche del settore privato. Le sue ambizioni per Gécamines sono significative. Vuole (ri) trasformarlo in un “vero attore minerario”. Ha menzionato questa idea per la prima volta nel 2011, il che significava quasi un miliardo di dollari di investimenti (che Gécamines doveva trovare altrove) per aumentare la produzione. Yuma sta finalmente riorientando la sua azioneLe partnership di Gecamines con aziende private per riequilibrarle. Il caso dei metalli non ferrosi del Congo (CNMC) è precursore. Nell’aprile 2017 CNMC sigla un contratto con Gécamines, che Yuma afferma “una rottura con i modelli di data mining tradizionali. Pertanto, la durata di vita è limitata a 9 anni, distribuzione imprenditoriale quasi egualitaria (vale a dire il 51% per il socio di maggioranza e il 41% per il titolare del titolo minerario) “ [11] . Altre partnership sono controllate da Mazars.

Ricordiamo che una prima “rivisitazione”, secondo i termini congolesi, era avvenuta tra il 2007 e il 2010, per circa sessanta contratti minerari tra società private e varie compagnie statali, ma che i risultati per lo stato congolese erano stati esigui. Questa volta, la “rivisitazione” riguarda solo le partnership di Gécamines. Secondo Yuma, non ci sarà alcun problema di rinegoziare: “siamo noi che d’ora in poi fisseremo i termini”. “Nella maggior parte, se non tutte, delle nostre partnership”, ha detto Yuma, “non abbiamo mai ricevuto un dividendo e lo stato non ha mai pagato le tasse”.

Poiché “l’implementazione del codice minerario”, che risale al 2002, i vari partner di Gécamines “esportati per oltre 48 miliardi di dollari” e “lo stato ricevuto in rete – è il reddito meno i bonus fiscali” ha dato – meno di $ 3 miliardi. Ecco perché, ha aggiunto Yuma, i Gécamines “rivedranno – ho detto di rivedere, non rinegoziare, siamo noi che d’ora in poi fisseremo i termini” – le “condizioni” delle partnership che legano questa compagnia congolese a società minerarie private ” [12] . Durante il Mining Indaba, la fiera mineraria annuale a Capetown nel febbraio 2018, Albert Yuma rivela che saranno esaminate 17 partnership e che Gécamines avrebbe perso “oltre 2 miliardi di dollari di 4 partnership i cui audit sono stati completati” [13] .

I difetti significativi sono annotati. I partner privati avrebbero superato le previsioni di sfruttamento e di marketing, che avrebbero portato a un carico di debito esplosivo e privato Gécamines di dividendi e dello Stato delle imposte. I gruppi minerari hanno applicato pratiche manageriali e contabili, “spesso ai margini della legge”, tra l’altro nell’uso del subappalto tramite gruppi sussidiari [14] . Tutto ciò sarà ribilanciato.

La prima azienda presa di mira è Kamoto Copper Company (KCC). Nell’aprile 2018, Gécamines ha aperto un procedimento contro KCC nel tribunale commerciale di Kolwezi, in cerca dello scioglimento del KCC. Gecamines possiede il 25% del capitale di KCC, il restante 75% appartiene a Katanga Mining, una filiale della multinazionale svizzera Glencore. Gécamines incolpa KCC per “mancato rifornimento di fondi propri Prima del 31 dicembre 2017, che era la scadenza legale. Katanga Mining, il comproprietario riconosce che avrebbe dovuto risolvere una “carenza di capitale”. Secondo Katanga Mining, questa carenza è il risultato delle perdite storiche incontrate durante il risanamento delle strutture di KCC nel 2014 e “dovuto, tra l’altro, al rimborso dei prestiti interaziendali” [15] .

Sembra che KCC sia stata indebitata “alla sua società madre Glencore ad alti tassi” e che le perdite di KCC ammontino a circa $ 9 miliardi, una pratica simile a quella dei prezzi di trasferimento per che Glencore è già stato condannato in Zambia diversi anni fa [16] .

Si tratterebbe di una “politica di servizi e subfornitura organizzato per gli affiliati di Glencore Group (…), che ha contribuito a influenzare i risultati di questa joint venture, che non ha pagato alcundividendo ” [17] .

Un mese prima della scadenza del termine legale, Katanga Mining ha proposto a Gécamines un piano di ricapitalizzazione, senza che ciò portasse a un accordo. Ma poiché Katanga Mining e il gruppo Glencore sono coinvolti in procedimenti giudiziari, il caso sta cambiando rapidamente. Nel giugno 2018, trovano un accordo con Gécamines. Leggere la versione Katanga Mining di questo accordo è molto istruttivo su molti livelli. Iniziamo con la condivisione della proprietà. La “categoria A” degli azionisti, o la parte congolese, è costituita da società di proprietà statale, Gécamines e Société Immobilière du Congo (SIMCO). La “Categoria B”, a sua volta, è composta da cinque entità estere, tutte filiali del gruppo Glencore [18] .

L’accordo obbliga il gruppo Glencore a razionalizzare questa “architettura”. Solo una filiale di Glencore, Katanga Mining Finance Limited (KMFL), ora partecipa a KCC, Joint Venture con Gécamines.L’accordo riguarda anche il debito. KCC aveva $ 4,6 miliardi di debiti finanziari dalle cinque sussidiarie quotate (a causa dei prestiti tra queste società) e $ 4,450 miliardi di debiti commerciali verso un’altra filiale del gruppo, ovvero Glencore International AG (per acquisti di prefinanziamento di rame e cobalto). Questo debito di circa $ 9 miliardi in totale viene ristrutturato all’interno del gruppo Glencore e KMFL diventa l’unico creditore .

Il gruppo Glencore converte quindi $ 5,6 miliardi di questo pacchetto di debito in nuove azioni del KCC. La distribuzione del capitale del KCC è così aumentata non cambia poiché il 25% rimane con Gécamines e il 75% con il “gruppo Glencore”. Ma Gécamines ha ottenuto una serie di notevoli miglioramenti nella partecipazione: il partner deve informare Glencore e delle sue controllate per aumenti di capitale e le condizioni dei contratti di vendita di rame e cobalto, così come il lancio delle offerte futures su contratti commerciali valutati oltre $ 5 milioni. Gécamines rafforza così il suo diritto di ispezione nel KCC. Ultimo elemento: [19] .

Il fatto che Gécamines abbia affrontato per la prima volta KCC è in parte spiegato dal fatto che il gruppo Glencore, di cui KCC è una controllata, ha dovuto affrontare problemi di giustizia internazionale dal 2017 e deve abbassare il tono. A quel tempo, il nome di Glencore apparve nelle rivelazioni basate sui Panama Papers. Glencore aveva prestato oltre 40 milioni di dollari a broker Dan Gertler per questo uomo d’affari per regolare l’adesione di Glencore a Katanga Mining.

Il file è tornato al 2008-2009. Glencore non era al suo primo scandalo. Il gruppo è tra gli altri perseguito per corruzione in Brasile. Gertler sembra essere il principale broker del settore minerario congolese, ovvero il più potente intermediario quando diversi attori si uniscono per concludere un accordo. In questa nicchia specializzata ma opaca del mondo degli affari, Gertler subentra ad Augustin Katumba Mwanke (che è morto nel 2012). Si ritiene che Katumba Mwanke abbia concluso nel 2007 un importante accordo di scambio tra Congo e Cina per i minerali congolesi per il finanziamento cinese. Questi broker ovviamente non sono filantropi e fanno pagare le loro commissioni ai beneficiari.

Il sulfureo [20] Dan Gertler sembra regnare supremo in questa professione. Molti rapporti, tra cui Global Witness, denunciano queste pratiche e descrivono i guadagni ottenuti lavorando per conto di terzi sconosciuti. Si dice che sia “vicino a Kabila” (il presidente Joseph Kabila), ma a dire il vero, è apparentemente vicino a tutti i capi che vogliono fare affari in Congo, come quelli di Glencore e delle altre grandi compagnie mineraria. La giustizia degli Stati Uniti e alcune ONG hanno indagato sulle sue pratiche nebulose e, entro la fine del 2017, il nome di Dan Gertler è stato incluso in una lista di 13 persone sanzionate dagli Stati Uniti per violazioni dei diritti umani e corruzione.

È noto che Washington prevede sanzioni per colpire gli oppositori politici. Tuttavia, nella dichiarazione degli Stati Uniti, Dan Gertler “ha usato la sua amicizia con il presidente Joseph Kabila per fungere da intermediario per la vendita di attività minerarie in Congo, che ha costretto alcune società multinazionali a passare attraverso Gertler per fare affari. con lo Stato congolese “. Tra il 2010 e il 2012 questo sarebbe costato più di 1,3 miliardi di dollari in Congo [21] .

Poco dopo questa incriminazione, Glencore ruppe i suoi legami con l’imprenditore israeliano Dan Gertler. Ma il caso non ha certamente rafforzato la posizione di Glencore nei confronti delle autorità congolesi o dei gécamines. [22]

Per seguire …

Le multinazionali non hanno esaurito il loro arsenale per opporsi alle riforme intraprese dal Congo, o semplicemente per avere le mani libere. Così, quando Katanga Mining (gruppo Glencore) ha annunciato nel novembre 2018 di sospendere l’esportazione e la vendita di cobalto dalla miniera di Kamoto, alcuni si accigliò. Dovremmo, secondo Glencore, dire che una radiazione pericolosa (correlata alla presenza di uranio nel deposito) è stata misurata a Kamoto? O è piuttosto un trucco per asciugare il mercatoe aumentare il prezzo del cobalto? Nessuno sarà in grado di stabilire una correlazione diretta tra l’uranio di Kamoto e il prezzo del cobalto. Ma dopo l’annuncio, il prezzo di una tonnellata di cobalto sale di $ 10.000 in pochi giorni. “E,” chiede un osservatore, “Glencore, Katanga e KCC continuano a esportare il loro rame … privo di uranio? ” [23] .

Proprio di recente, ERG ha ripetuto questa impresa annunciando la cessazione della produzione di cobalto nella sua miniera Boss. ERG vuole ridurre i suoi costi salariali e licenziare 2.700 lavoratori a Boss, come scrive l’agenzia di stampa Bloomberg, sullo sfondo di una rapida crescita della produzione di cobalto congolese nel 2018, quindi di una sovrapproduzione e di prezzi troppo bassi. [24]

Di nuovo, questa decisione sarebbe una risposta a Gécamines e Albert Yuma, che “ha ridefinito i termini del loro contratto” con ERG lo scorso dicembre e aumentato la partecipazione dello stato congolese a Boss dal 30 al 49%? Abbiamo il coraggio di dubitarne. È chiaro che le multinazionali non disarmano. Caso da seguire …

Note