La maggior parte della gente ha una innata tendenza a rifuggire dal ragionare di economia. Quando si parla di economia, la risposta che ascolto più frequentemente “è non ne capisco nulla”, “è troppo complesso”, altre volte sento risposte confezionate, come il ripetere la teoria del “debito pubblico” o addirittura dell’incisività dei politici “che rubano”, altre volte sento lodi alla supremazia del nostro sistema ultraliberista, associato alle nostre ‘conquiste’ democratiche’ magari in contrapposizione con il sistema cinese. In realtà, leggendo il testo che segue ci si rende conto che l’economia segue proprie logiche ma che al fondo si ravvisano sempre le categorie fondamentali del bene e del male, con cui ogni uomo alla fine fa i conti.

La seguente lettura tratta da Saker . è molto per leggere l’esatta condizione in cui ci troviamo e l’ambito, abbastanza fittizio, in cui ci stiamo muovendo. Si tratta la situazione statunitense, ma – in un mondo globale interconnesso in cui il dollaro è egemonico – una situazione di panico nelle borsa USA comporterebbe inevitabili conseguenze nell’economia mondiale.

patrizioricci by @vietatoparlare

Di Jean-Luc Baslé – Sul francofono Le Saker . titolo originale: Gli alberi non salgono al cielo, nemmeno i mercati azionari

Nel 2000, Robert J. Shiller, professore di economia a Yale e premio Nobel, ha pubblicato un libro intitolato “Irrational Exuberance” in cui ha spiegato che, contrariamente a una credenza diffusa, i mercati non sono necessariamente razionali. A volte si comportano in modo piuttosto insensato. Siamo arrivati a uno di quei tempi. Wall Street ha creato una bolla. La domanda non è più se esploderà, ma quando.

Evidenza di una bolla

In qualsiasi business school del mondo, gli studenti imparano in Finance 101 [una guida di autoapprendimento base, diffusa negli USA, per “essere autonomo nel gestire i tuoi soldi”] che il valore di un’azienda è definito dal suo reddito futuro: maggiore è il reddito atteso, maggiore è il suo valore. Questo ha perfettamente senso e spiega perché alcune aziende stanno facendo molto meglio di altre. Google, Amazon, Facebook, Apple e Microsoft, con alti profitti attesi, stanno facendo molto meglio della maggior parte, tirando su l’intero mercato. Eppure il mercato azionario nel suo insieme non può fare meglio dell’economia nel suo insieme.

Se il valore di una società è definito dai suoi profitti attesi, ne consegue che il valore del mercato azionario è definito dal profitto atteso che l’economia genererà nel suo complesso. Certo, non possiamo prevedere quale sarà il beneficio atteso dell’economia nel suo insieme. Ma, se si vuole avere un’idea di dove sta andando il mercato, si può esaminare il rapporto tra i profitti aziendali, come previsto dal mercato. Bureau of Economic Analysis e il valore delle azioni, come indicato da indici come il Dow Jones o l’ S&P500 . Se scegli quest’ultimo e lo metti su un grafico con i guadagni aziendali per vedere come si muovono i due nel tempo, hai un’idea abbastanza chiara di dove sta andando il mercato azionario. Il risultato fa rizzare i capelli!

Come si può vedere nel grafico 1, i profitti aziendali e il valore delle azioni si sono evoluti allo stesso modo per quasi quarant’anni. A partire dagli anni ’90, il mercato azionario ha iniziato a crescere a un ritmo più rapido rispetto ai profitti aziendali. A partire dal 2009, il mercato azionario è decollato, allontanandosi dagli utili aziendali. I due non sono più uniti.

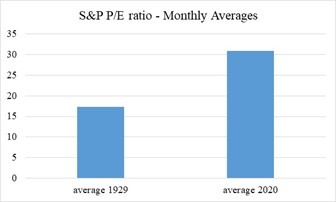

Un altro provvedimento conferma la sopravvalutazione del mercato azionario. Gli investitori utilizzano il rapporto prezzo/utili, o rapporto P/E, per valutarne il valore. Viene calcolato dividendo il prezzo delle azioni di una società per il suo utile netto per azione. Con questo parametro, un’azione 2020 vale in media 31 volte il suo utile netto. Questo è quasi il doppio del suo valore nel 1929, anno in cui la Grande Depressione ha colpito gli Stati Uniti e il resto del mondo (Grafico 2). A maggio 2021, il rapporto è salito di nuovo a 44, il che ha fatto esplodere il grafico. Questo dovrebbe dare spunti di riflessione a Wall Street e alla Federal Reserve.

Sebbene Wall Street non sembri turbata da questa performance piuttosto straordinaria, la Federal Reserve ritiene che potrebbe essere il momento di “tirare la ciotola di punch” [ Nel gergo della politica monetaria, si riferisce ad un’azione di banca centrale per ridurre lo stimolo che stato dando l’economia.], come diceva il presidente federale William McChesney Martin Jr. quando il mercato correva, significa che è tempo di drenare la liquidità dal sistema per raffreddare l’entusiasmo del mercato. Ma prima di esaminare questa domanda, dobbiamo fare un passo indietro.

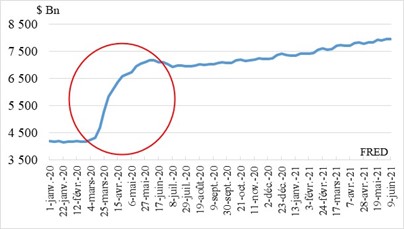

La verità è che quanto sta succedendo ha poco a che fare con il Covid-19, ma molto con il mercato azionario. I principali beneficiari sono stati banche e società. Poco dopo la firma della legge CARES, la Federal Reserve ha iniziato a iniettare liquidità nel mercato, quasi raddoppiandone le dimensioni in quattro mesi, portandola da 4,2 trilioni di dollari del 19 febbraio 2020 a 7,2 trilioni di dollari del 10 giugno 2020 (grafico 6). L’azione combinata del Congresso e della Federal Reserve ha avuto successo. Il mercato azionario ha iniziato a salire ad aprile e all’inizio di giugno il Dow Jones aveva completamente recuperato le perdite. Lo stesso non si può dire del mercato del lavoro. Il giorno dell’inaugurazione di Joe Biden, 20 milioni di americani erano ancora disoccupati, rispetto ai 32,4 milioni al picco del 20 giugno 2020 (se aggiungiamo le statistiche sull’assistenza – disoccupazione pandemica ai dati sull’assicurazione contro la disoccupazione 1 ). Al 6 marzo 2021, quasi 20 milioni di lavoratori erano ancora disoccupati.

Per porre rimedio a questa situazione, Joe Biden ha firmato, l’11 marzo 2021, la legge sul piano di salvataggio americano da 1,9 trilioni di dollari che prevede un pagamento diretto di 1400 dollari ai privati, un aumento del 15% dei benefici dei voucher. numero di disposizioni fiscali e sussidi alle piccole imprese.

Questa legge deve essere seguita da un piano infrastrutturale da $ 2 trilioni e da un piano familiare da $ 1,8 trilioni. In totale, i tre piani del presidente ammontano a 5,7 trilioni di dollari. Se aggiungiamo i 2,2 trilioni di dollari del CARES Act di Donald Trump, il totale sale a 7,7 trilioni di dollari, ovvero più di un terzo della crescita del prodotto interno statunitense.

Questa è una spinta enorme per l’economia. Mentre la necessità di riparare le infrastrutture del Paese, rafforzare i budget per la ricerca e lo sviluppo, facilitare l’accesso all’istruzione superiore, rafforzare i servizi sociali e fornire lavoro a chiunque sia in grado di lavorare non ha importanza, senza dubbio non possiamo fare a meno di chiederci quale sarà l’impatto di questi piani sul debito pubblico, se mai si concretizzeranno e, in alternativa, come verranno finanziati.

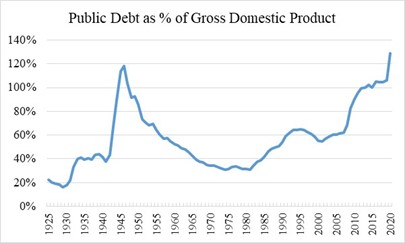

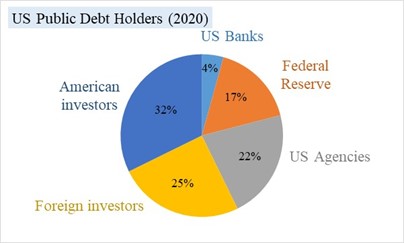

I risparmi statunitensi non saranno sufficienti, né i risparmi esteri. È probabile che l’amministrazione calcoli che la spinta all’economia che i piani genereranno sarà maggiore del debito – debito che supera il livello della seconda guerra mondiale (grafico 7). L’amministrazione può avere ragione, ma non vi è alcuna garanzia che ciò accada. Se non accadrà, la Federal Reserve dovrà venire in soccorso creando moneta, a rischio di innescare l’inflazione. Oggi detiene il 17% del debito pubblico (Grafico 8). Questo è il doppio di quello che aveva nel 2007, prima della crisi dei subprime. Inoltre, se le cose non vanno come previsto, il dollaro si deprezzerà, come spiegato in a messaggio precedente.

Fare una bolla

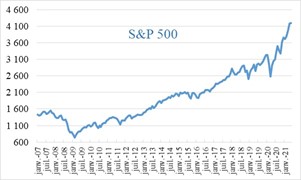

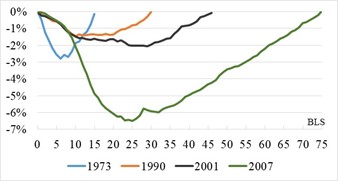

All’inizio del 2009, la Federal Reserve ha lanciato una nuova politica chiamata “allentamento quantitativo” il cui obiettivo non dichiarato era salvare Wall Street dal crollo del 2008. Questa politica ha funzionato. Il mercato azionario si è ripreso. A marzo 2013, l’S&P500 ha superato il livello pre-crisi (1.569 contro 1.549) (grafico 3). Naturalmente, questa politica non ha avuto lo stesso successo con i disoccupati. Ci sono voluti più di sei anni perché l’occupazione tornasse al livello pre-crisi, un periodo molto più lungo rispetto alle crisi precedenti (grafico 4). Temendo un rialzo troppo rapido del mercato azionario, la Federal Reserve ha cercato di rallentarlo due volte, sotto la presidenza di Ben Bernanke e Janet Yellen, ma senza molto successo.

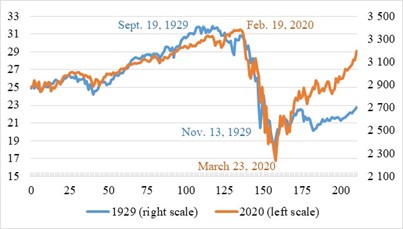

La situazione è sfuggita di mano quando il mercato azionario è crollato inaspettatamente nel febbraio 2020. In pochi giorni, il mercato è crollato come un sasso come nell’ottobre 1929 (grafico 5). Qualcuno doveva essere trovato. È il Covid-19 ad essere implicato, anche se il 19 febbraio 2020, giorno in cui il mercato ha iniziato a scendere, negli Stati Uniti non sono stati segnalati decessi per Covid-19. Il Congresso ha reagito con insolita rapidità. L’operazione è stata ben coreografata ed eseguita in modo impeccabile.

In dieci giorni il Congresso ha approvato la “più grande legge sugli aiuti economici nella storia degli Stati Uniti” : $ 2,2 trilioni, ovvero il 10% del prodotto interno lordo. Il 25 marzo il Senato lo ha approvato all’unanimità. È stato adottato con voto vocale alla Camera dei rappresentanti il giorno successivo e promulgato dal presidente Donald Trump il giorno successivo (27 marzo). La gente comune riceveva 1.200 dollari a persona, più 500 dollari per ogni dipendente. L’indennità di disoccupazione è stata estesa da 26 a 39 settimane, con un supplemento di $ 600 a settimana. Un bel risultato! E se qualcuno dubita delle intenzioni dei funzionari, il nome del disegno di legge ha lo scopo di rassicurare gli scettici: The CARES Act!

Le bolle non si sgonfiano. Scoppiano.

Consapevole di questi rischi, la Federal Reserve desidera porre rimedio alla situazione ritirando il proverbiale punch bowl. Tuttavia, può utilizzare solo il suo strumento preferito – i tassi di interesse – al margine 2 . Qualsiasi altra cosa avrebbe probabilmente conseguenze disastrose per l’economia. Peggiorerebbe il deficit di bilancio, spingerebbe alcune piccole imprese e famiglie alla bancarotta, aumenterebbe il valore del dollaro e peggiorerebbe ulteriormente il deficit commerciale della nazione, inviando un cattivo messaggio al mercato azionario. Un rialzo del dollaro provocherebbe anche scompiglio nei paesi emergenti carichi di debiti denominati in dollari.

Di fronte a risultati così spiacevoli, la Federal Reserve ha optato per un approccio più morbido. Ha scelto di vendere “reverse repo” 3 per drenare la liquidità in eccesso dal sistema e contenere tranquillamente la follia del mercato azionario. A partire dal 18 giugno, ha venduto 747 miliardi di dollari in “reverse repo” [Con un reverse reposi acquistano titoli al fine di rivenderli a un prezzo leggermente più alto], annullando più di 6 mesi di allentamento quantitativo, il denaro facile responsabile della stravaganza del mercato che ora sta cercando di domare. Sebbene questa sia una misura salutare, è improbabile che abbia molto effetto in un’economia inondata di contanti. A partire dall’11 giugno, riserve in eccesso delle banche ammontava a 3,8 trilioni di dollari, sette volte l’importo delle operazioni di pronti contro termine inverse appena vendute.

La Federal Reserve sa di essere impigliata in un pantano. Non c’è molto che lei possa fare a questo punto se non pregare che i tassi di interesse a lungo termine rimangano stabili, nonostante l’inflazione incombente. La verità è che nessuno sa come uscire da questo pasticcio. L’economia è intrappolata tra una banca centrale impotente, un mercato azionario esuberante e un governo sovraindebitato. Gli investitori e gli speculatori sono sulle spine: il Dow Jones e l’S&P500 sono leggermente in calo rispetto ai rispettivi massimi dell’11 e 14 giugno. Ogni operatore è pronto a lasciare la nave al primo problema tecnico, qualunque esso sia – finanziario, sociale, economico o politico, nazionale o internazionale – un problema tecnico che potrebbe causare panico e un incidente, portando con sé l’economia, l’economia mondiale. Quando potrebbe accadere? Accadrà. Nel futuro prossimo ? È possibile.

Jean-Luc Basilea

Fonte: Comunicato stampa , , Dipartimento del Lavoro.

Nota: il tasso di disoccupazione comunemente utilizzato (U3) sottovaluta la disoccupazione. Non solo non include i lavoratori scoraggiati (U6), ma non riflette pienamente la pandemia di disoccupati. Nel giugno 2020, al culmine della crisi della disoccupazione, la cifra U3 indicava che l’11,1% della popolazione attiva era disoccupata mentre la cifra reale era del 20%.

Nella sua conferenza del 16 giugno, Jerome Powell ha accennato a un aumento neutrale dei tassi di interesse. Tuttavia, in questa fase, un tale aumento non è previsto fino al 2022

Un contratto repo inverso , o “reverse repo” , è più facilmente definito dal suo opposto: il contratto repo, o “repo” . In un “repo” , il broker che vende titoli a un investitore si impegna a riacquistarli in un secondo momento, a un prezzo leggermente superiore. Questa è una forma di prestito a breve termine. In un “reverse repo”, il broker che acquista i titoli si impegna a rivenderli a un prezzo più elevato in un secondo momento. In questo caso la parte venditrice è la Federal Reserve che, attraverso questa operazione, preleva liquidità dal mercato.